株価純資産倍率

株価純資産倍率(かぶかじゅんしさんばいりつ、英: price book-value ratio)は、企業の資産面から株価の状態を判断する指標である。株価の状況を判定する情報として株価収益率 (PER) と共に重要視される指標のひとつである。

頭字語をとった略称のPBRの表現は日本国内で広く用いられているが、アメリカではP/Bと表記するのが一般的である。

概要

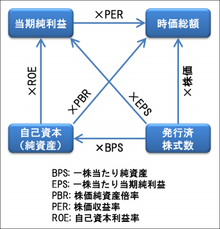

[編集]株価純資産倍率は(以下PBR)、一株あたり純資産に対する株価の倍率(状況)を測る指標である。以下の式で求められる。

| 株価純資産倍率 | = | 株価 | ÷ | 一株あたり純資産 |

一般にPBRが1倍であるとき、株価が解散価値と等しいとされ、それ以下だと割安株として扱われる。1倍以下の水準では会社が保有する純資産の額より株式時価総額のほうが安いことを意味しており、継続的に事業を行うより解散した方が株主の利益になる可能性がある。魅力的な事業・資産を持つにもかかわらず低PBRで推移している企業は絶好の買収対象になるかもしれない。一方、PBRが高いからといって割高であるとはいえない(後述)が、資産を目的とした買収の対象としては魅力的とは言えない。

また株価純資産倍率は時価総額を純資産で割ったものと言い換えることもでき、次の式で求められる。

| 株価純資産倍率 | = | 株価 | ÷ | 一株あたり純資産 |

| = | (株価×発行済株式数) | ÷ | (一株あたり純資産×発行済株式数) | |

| = | 時価総額 | ÷ | 純資産 |

用いられ方

[編集]PBRの計算の元となる純資産は、各会計時期(半期・四半期等)における決算で既に確定した数値が使用される。そのため当該企業の業績や資産内容に対して重大な懸念が発生している場合は、来期以降の純資産が減少する可能性があり、この場合はPBR1倍を大幅に下回る株価が形成されることがある。従業員の不祥事など風評により、業績の悪化がさほど懸念されないにもかかわらず株価が急落しているような局面では、株価の当面の底値として解散価値と等しいPBR1倍は意味をもつ可能性がある。また業績悪化懸念のある銘柄に対して経験的にPBR0.7近辺(3割引)や0.5(半額)、0.32(半値8掛け2割引)などの水準に相場的な妙味を見て買い向かうむきもある。

市場全体のPBRは理論的には(資本主義社会の経済成長を信じるならば)1.0を下回らない水準で株価が形成されているはずであり、米国S&P500で2.0超〜5.0弱、東証1部平均で1.5内外、2部で1.0内外での推移が確認できる[1]。一方深刻な不況の長期化などにより上場企業トータルでの決算純利益がマイナスになるような局面では1.0を下回る平均株価を形成する可能性がある。

当該企業の実質的な純資産額の見積もり・算定は、株式(銘柄)評価の枢要で、あらゆる財務行動や企業業績の見通しが将来の純資産額の想定に影響を与える。現時点で算定されているPBRの値は、決算によって確定した値を元にした過去のものにすぎない点に注意が必要であろう。

注意点

[編集]- 財務面で社債や長期借入金などの他人資本を中心に経営を行っている企業では、自己資本比率が極端に小さくPBRが高くなっている場合がある。自己資本が少なく財務面での担保価値 (PBR) として問題があっても、事業収益性が高く株価収益率 (PER) が低い水準にある企業に対する投資は有効であるかもしれない。

- 金融機関は業態の特性として自己資本比率が数%台であることが通常であるため、PBRによる企業評価はほぼ意味をもたない。

- 連結会計を行う企業の場合、純資産には連結純資産と個別純資産があり、いずれの数値を元にを算定するかによってPBRにブレが生じる。

- 持分法適用会社など、比較的容易に企業グループから離脱する可能性がある場合は、持分法適用比率を外れた段階で数値が大幅に変化することがある。

- 事業持株会社などのように事業実態の多くが子会社にあるような場合では、個別純資産を元にPBRを算定しては実態が把握できない。

- 優先株を発行している場合、PBR1倍の水準であっても清算価値は大幅に目減りする可能性がある。

- 新株予約権や特殊条項付き転換社債型新株予約権付社債 (MSCB) などが発行されている場合は、その執行の前後や転換価格の変更によりPBR(あるいは期待値)は変動する。