量的金融緩和政策

| 財政 |

|---|

|

|

|

量的金融緩和政策(りょうてききんゆうかんわせいさく、英: Quantitative easing、QE)は、市中銀行などが保有している国債を中央銀行への準備預金に置き換える金融政策のことで、市中銀行から見れば、中央政府への定期預金(国庫債券)を、中央銀行への普通預金(準備預金)に置き換えることになる[1]。政策金利の引き下げではなく、市中銀行が保有する中央銀行の当座預金残高量を拡大させる政策である。

平時であれば金利を下げていけば、経済刺激効果が出て景気は回復するが、深刻なデフレーションに陥ってしまうと、中央銀行が政策金利をゼロにまで持っていっても十分な景気刺激効果を発揮することができなかった[2]。そこで政策目標を金利だけでなく、資金供給量を増やすことで対応した金融政策が量的金融緩和政策である[2]。

日本銀行が2001年3月19日から2006年3月9日まで実施していた。本稿では主に日本について記述するが、この他、アメリカの連邦準備制度(FRB)によるQE1(2008年11月-2010年6月、1兆7250億ドル)、QE2(2010年11月-2011年6月、6000億ドル)、QE3(2012年9月-、月額400億ドル)がある。

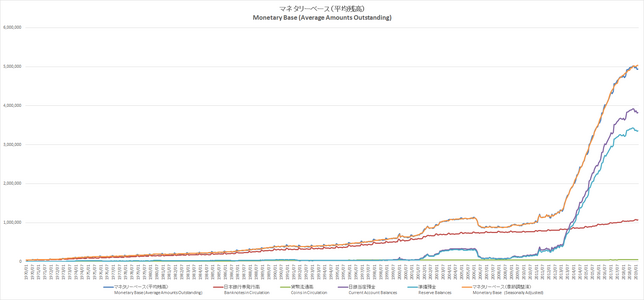

2013年1月以降、日本銀行はデフレ対策として2019年4月までに380兆円ものマネタリーベースを拡大した[3]。

概要

[編集]市中銀行は中央銀行に置いてある当座預金残高の額に比例して融資を行うことができる。量的金融緩和政策とは、中央の当座預金の残高を増やすことで、間接的に市中のマネーサプライ(マネーストック)を増やそうとする政策である。

日銀が公開市場操作で銀行等の金融機関から国債や手形を買うことで資金を供給し、市中に出回る資金の量が増えて、市場金利が低下し、金融緩和となる。公開市場操作での債券の売買に応じるかどうかは民間金融機関の自由であり、金融機関から申し込まれた金額が、入札予定額に達しない札割れと呼ばれる現象も起きている。資金供給オペレーションでの札割れは、十分な資金が金融機関に供給されていることを意味する。日銀当座預金は利子がつかないため、金融機関が余った資金を市場での運用や融資に振り向ける傾向があるので、市中への資金供給が増えると期待される(ポートフォリオ・リバランス効果)。

経済学者のエドウィン・トルーマンは、経済学者のジェームス・トービン、ウィリアム・ブレイナードが共に取り組んだ資産市場に関する研究が「本質的に量的緩和の骨格になっている」と指摘している[4]。

1980年代からプラス5%ほどの高い実質金利を続けたことで、1990年代に入ってからの日本経済では物価上昇率が0%近辺まで低下し、とりわけ1999年頃以降は、消費者物価が持続的に下落する状況となってデフレーションが問題となった。こうした状況を改善するために、物価上昇率を高める政策が求められていた。90年代前半までは、公共事業の増加などの財政政策によって需要を増加させて需要不足によるデフレギャップを縮小する政策が志向されたが、政府は1999年頃以降、公共投資額を縮小し、状況は改善せずデフレ脱却には至らなかった。

金融政策は、ほとんどの場合、金利(とくに短期金利)を目標に実施される。しかし、幾度かマネーサプライを目標にしたことがある。最も有名な例は、1970年代末期から1980年代初めにかけてFRBが行なった新金融調節方式である。このときの目的はマネーサプライの伸びを抑制しインフレーションを撲滅することであった。このため、目標にされなくなった金利は20パーセントに上昇し、インフレ率は低下した。

日本銀行のアドバイザーであったジョン・テイラーは、1990年代から量的金融緩和政策の採用を助言していた[5]。

量的緩和は、金融政策決定会合の審議委員であった中原伸之によって提案され、2001年3月に初めて採用された[6]。

日本銀行による量的金融緩和は、マネタリーベースを直接に増やす政策であり、マネーサプライを直接に増やす政策ではないが、副次的な効果によってマネーサプライが増えデフレが撲滅されることを期待した政策であった。日本銀行が金利政策にさらに踏み込まなかった理由は、当時はマイナス金利政策は一般的ではなかったためである。すでに名目金利はゼロ近くに誘導しているところにデフレが進行したため、日本銀行としては実質金利を引き下げる手立てが無くなり、従来型の金融政策の打つ手は量的緩和以外に考えられなかった。

作用の程がわからない、この政策を実施せざるを得なくなった背景には、十年超に及ぶ政策ミスへの反省があった。1990年前後の極端に高くしてしまった実質金利、2000年8月の日本経済の見通しが明るいとの日銀判断からのゼロ金利政策の解除などである。ゼロ金利解除は、金利機能を取り戻したいという日銀たっての希望の下での決定であったが、2000年秋からインターネット・バブル崩壊後の厳しい設備投資後退で景況は急速に悪化していったため、早くも半年後に政策転換を余儀なくされる結果となった。国会 (日本)からは、日銀の政策錯誤への責任を問う声が上がり、独立性の侵害も問題となる状況となった。このような状況下において、より強力な金融緩和姿勢を表す量的緩和が実施されることとなった。

量的金融緩和政策の採用により、日本銀行の当座預金は2001年2月頃の4兆円程度から徐々に引き上げられ、最大で30兆円から35兆円に維持することが政策目標となった。これによって、マネタリーベース(ベースマネー、ハイパワードマネー)の伸びは大きく高まったが、ITバブル崩壊の影響から投資案件の低迷もあり、これらの資金の多くは日本国債の購入に振り向けられ、マネーサプライ(例えばM2+CD)の伸びは低迷を続けた。

2006年3月、日銀は「消費者物価上昇率が0%より上回った」とし、量的緩和政策を解除した[7]。当時、竹中平蔵総務大臣と中川秀直自民党政調会長は量的緩和解除に反対していたが、与謝野馨経済財政担当大臣の後押しもあり、日銀は量的緩和解除を強行したとされる[7]。

効果を巡る議論

[編集]リーマン・ショック後の世界的なデフレ傾向は、1929年の世界恐慌を想起させ、物価の下落はマネーサプライの伸びの低迷が原因であるという貨幣数量説的な意見が世界の経済学者を中心に強まった。日本の潜在成長力は実質2%以上あり2%程度の物価上昇率を前提とすれば、マネーサプライの伸びは少なくとも4-5%は必要であり、マネーサプライが低いのは日本銀行の金融緩和が不十分であるというもの指摘があった。これに対して日本銀行は、政策金利は十分に低く金融は極めて緩和的であり、とりわけゼロ金利政策に至った後はこれ以上政策金利が引き下げられない以上、金融緩和はほぼ限界に達しているという見方をしていた。

経済学者の中から、準備預金制度によって義務付けられている所要準備額を大幅に上回る資金を日本銀行の当座預金に供給すれば、結局はマネーサプライが増加するはずだという見解が表明されるようになった。日本銀行が過剰な準備預金を供給すれば、銀行は無利子の資金を大量に保有することになるが、そのままにすれば収益機会を見逃すことになるので、この資金を貸し出しや株式の購入や土地などへの投資に使うはずであるという、貨幣乗数論のような考えである。

量的緩和政策の効果については様々な期待が持たれ具体的には、

- 世の中のマネーの総量が増えインフレ期待が高まり、デフレからの脱却が可能となる

- ゼロ水準の短期金利が長期間に渡って続くという期待が強まり、長期金利が低下し景気を押し上げる(時間軸効果)

- 日銀当座預金が高い水準を維持することによって、銀行の資金繰りが滞ることがなくなり金融システムの不安が回避される

といったものが挙げられる[8]。

また、ポートフォリオ・リバランス効果[注 1]、為替を減価させる効果、資産価格を押し上げる効果などが挙げられる[9]。

速水優日銀総裁は「ゼロ金利・量的緩和は、企業経営の危機感を失わせ構造改革を阻害する」と述べていた[10]。

日銀が2001年3月から2006年3月まで実施した量的緩和政策について白川方明日銀総裁は記者会見で「金融システムの安定を維持する上では大変効果があった」とする一方で、景気を押し上げていくという面では「効果は限定的だった」との見解を示した[11]。白川は、ゼロ金利・量的緩和は、不良債権処理を支援する政策としては大きな効果があったとしている[12]。

日銀による国債購入によって、市中銀行が保有する国債が当座預金に置き換わるため国債の市中消化機能が損なわれる。また間接的に日銀が国債を購入し続ける限り国債金利は低水準で維持する事が可能であり、政府は国債発行によって低金利で資金調達を行い続ける事が出来る(マネタイゼーション)。この過程による財政支出が拡大していく場合、インフレと租税負担の上昇を招く事が危惧される。

学者の見解

[編集]日銀企画局参事役の鵜飼博史の文献(2006年)によると、イールドカーブの押し下げ効果は明確に確認され、時間軸効果は十分に機能した。マネタリーベースの補強(コミットメント)は一部にリスクマネー化(ポートフォリオ・リバランス)を生じたが、コミットした分量よりは効果が小さかったとし、金融機関については資金繰り不安を払拭することができたが、総需要・物価への直接的な押し上げ効果は限定的で、むしろ企業のバランスシート調整による影響が大きいとしている。

経済学者のジョセフ・E・スティグリッツは「量的緩和がわずかでも効果を持ちうる点は、住宅ローンの金利を低下させることである。これは不動産価格を維持する助けになる。量的緩和はおそらく弱いものだろうがバランスシート効果をもたらす」と指摘している[13]。

経済学者のアダム・S・ポーゼンは「日本の量的金融緩和政策は正しいサインを送ったが、それだけで高いインフレは起こせなかった」と指摘している[14]。

経済学者の伊藤修は「日銀によるゼロ金利政策、量的金融緩和政策でもマネーサプライは増えなかった」と指摘している[15]。

経済学者の翁邦雄は「市場にマネーを供給する量的緩和と物価が上がることの間に、理論上の結びつきはない」と指摘している[16]。

経済学者の池尾和人は、非伝統的金融政策について、市場が機能不全となっている金融危機においては効果を発揮するが、平時においては景気刺激の効果は少ないというのが経済学的コンセンサスであるとしている[17]。

経済学者の高橋洋一は「日本の量的緩和は不徹底であったため、デフレから脱却できなかった」と指摘している[18]。

経済学者の岩田規久男は「量的緩和としておきながら、マネタリーベースの増加率は5年間で年率12%しか増えなかった。この程度の量的緩和では、貨幣はデフレ脱却に必要なほど増えないし、デフレ脱却に不可欠であるインフレ予想も生まれない。量的緩和の期間中、貨幣は11%しか増えなかった」と指摘している[19]。

経済学者の飯田泰之は「日銀は自身でゼロ金利政策・量的金融緩和政策を実施しながら、効果に疑問を呈する発言を重ねてきた経緯がある」[20]、「2001-2006年のゼロ金利・量的金融緩和政策によって、マイナス1%のデフレから0%まで、失業率は5%後半から4%前後まで下がっている」と指摘している[21]。

経済学者の森永卓郎は「戦力を逐次投入する形での小出しの量的緩和は、デフレ政策の継続にほかならない」と指摘している[22]。

エコノミストの片岡剛士は「実証研究では、量的緩和は日本の場合でも微弱ではあったが効果はあった。そして量的緩和は、デフレ予想の深刻化に歯止めをかけ、資産価格の上昇をもたらすことで総需要の回復を後押ししたという結果が得られている」と指摘[23]。

経済学者の本多佑三は、「日銀が採用した量的金融緩和政策が、株価の変動を通じて生産に影響を与えた」と指摘している[24]。

経済学者の田中秀臣は「2004年には、それまでのデフレ予想が急速に改善していった」と指摘している[25]。

片岡剛士は「量的金融緩和政策により貨幣供給が進めば、短期的には流動性が高まることで名目金利が低下する効果が見込めるが、名目金利の低下は耐久消費財や資産の購入を刺激することで実質所得の増加や物価上昇につながっていく。そして実質所得の増加は資金需要の増加につながり、物価上昇は実質貨幣残高を減少させるために長期的には名目金利が上昇する。更にフィッシャー効果によっても名目金利は上昇する。こうして短期的には流動性が高まることで名目金利は低下するが、経済の回復が進む長期では名目金利は上昇する」と指摘している[26]。

経済学者の原田泰は「量的緩和によってお金を増やせば、必ず物価が上がり、名目GDPも増加する。いくら緩和しても貸出が増えないから景気は良くならないという主張は誤りである。量的緩和の効果は貸出を通じてのものだけではない。量的緩和によって為替が下がる。輸出企業が復活し、リストラをやめる。賃金の総収入が上がるのだから消費が増える。地場の産業にもお金が落ちる。この過程で税収が上がる[27]」「量的緩和の目的は雇用を増やすことで賃金を上げることではない。勿論、量的緩和で雇用が伸びて、失業率が下がっていけば、いずれ賃金は上がる。しかし、雇用が伸びる前に賃金を上げては、かえって雇用の伸びを妨げることになりかねない[28]」と指摘している。

経済学者の若田部昌澄は「論壇では『日銀の量的緩和に効果はなかった』という意見も多い。勿論、デフレが終わっていないのだから効果はまったく不十分だった。しかし、それはこれだけ長くデフレが続き、デフレ期待が根づいているのに日銀が適切な政策を怠ってきたつけでもある。逆に貨幣供給量を減らす政策よりははるかにましであった[29]」「日銀がいかにデフレ脱却的に見える政策をとっていても実際にはデフレ容認的なレジームなのではないか、という疑念を呼び起こした。具体的にはそれは、量的緩和期には生じていた予想インフレ率の上昇が下落に転じたことが証拠である[30]」と指摘している。

流動性の罠

[編集]池尾和人は「金融政策を研究している世界の専門家の間でも、ゼロ金利の制約下では量的緩和は効かないというのがコンセンサスである[31]」「ほとんど金利が付かない国債とマネーの入れ替えを大々的に行うことにほかならない。ほとんど金利が付かない国債とマネーは似たもの同士で入れ替えても劇的な影響が生じるかは疑問である[11]」と指摘している。

経済学者の齊藤誠 (経済学者)は「ゼロ金利の制約下ではいくら貨幣供給をしても物価は上がらず、貨幣数量説が成り立つことはない」といった命題を数式で示している[32]。一方で高橋洋一は、齊藤の数式に一切手を加えず再計算し「貨幣供給すればインフレになる」という正反対の命題も同時に導き出せたとしている[33]。

高橋洋一は「名目金利がゼロ近辺になると名目金利の引き下げ余地はなくなるが、実質金利は予想インフレ率が高まればマイナスにできる。実質金利の引き下げ余地がなくなるということはない」と指摘している[34]。

岩田規久男は「日銀がインフレターゲットの達成に説明責任を負ってコミットしなければ、量的緩和によってデフレ脱却を達成できない。量的緩和はあくまでインフレ予想の形成のための手段の一つに過ぎない」と指摘している[35]。

経済学者の星岳雄は「ある程度の効果はあったと考えるが、十分な量的緩和ではなかったためデフレを解消するには至らなかった。量的緩和自体が効かないというわけではない。量的緩和は将来の期待に働きかけることによってのみ有効性を発揮するものであるため、コミットメントが重要である。日銀の量的緩和では、消費者物価指数で見たインフレ率が安定的にゼロ以上になるまで量的緩和を解除しないという明確なコミットメントを発表したにもかかわらず、実際はまだデフレから完全には脱却していなかった2006年に量的緩和をやめ、ゼロ金利も同じ年に解除してしまった」と指摘している[36]。

予想インフレ率と実質金利

[編集]金融機関が、中央銀行に預け入れる無利子の預金のことを預金準備または準備といい、法律で預金の一定比率以上を預け入れることが定められており、この比率を超える超過準備のことをブタ積みという[37]。

池尾和人は「全体のおカネをさらに増やすと、動くおカネが増えると量的緩和論者は主張している。だが、私は死蔵されるおカネがさらに増えるだけである。量的金融緩和政策では、おカネは日銀の準備預金として貯まっていく。準備預金の保有者は民間金融機関だから、彼らが引き出さなければ、市中に出回って動くおカネにならない。では、準備預金を10兆円から30兆円に増やしたら、民間金融機関が引き出す意欲が増すのか。やはり違い、貸し出し需要が増えなければ、民間金融機関は引き出さない[38]」と指摘している。

「量的緩和を行っても日銀の準備預金が増えるだけで、おカネは市中には回らず消費も設備投資も増えない」という反論(ブタ積み論)について岩田規久男は「デフレ脱却のためには貨幣は増えなくてよい。景気回復が始まった2002年以降も貸し出しは2005年まで減っていたが、当時は企業はカネ余りの状態だったからである。しかし、企業の設備投資は増加していった。自己資金で設備投資をファイナンスした。今(2011年)も企業は貯蓄超過なので、貸し出しルートは問題ではない。予想インフレ率が上がると、死蔵されている貨幣の流通速度[注 2] が上がるからである。そうなると、いずれ貸し出しも増える。重要なのはインフレになるという期待であり、人々の期待に働きかけることである」と指摘している[39]。岩田は「金融政策で予想に働きかけることを不安視する声もあるが、金融政策は基本的に予想に働きかけるものであり、予想を否定する金融政策はありえない」と指摘している[40]。

池尾和人は「日銀の準備預金の残高を増やすとインフレ期待が高まるといった主張は正しくない。短期金利がゼロの状態では貨幣数量説は成り立たない」と指摘している[31]。

岩田規久男は「金融を緩和しているどうかは、名目金利ではなく、予想実質金利で判断されるべきである」と指摘している[41]。

ノーベル経済学賞受賞者のポール・クルーグマンは「量的緩和によって名目金利が一定に抑えられていると、期待インフレ率が上がり実質金利は下がる」と指摘している[42]。

「量的緩和が予想インフレ率に波及する経路がない」との反論がある[43]。岩田規久男は「予想実質金利の低下が国債・株式・外国為替といった資産市場の市場価格の変化を引き起こす。こうした資産価格の変化が消費や実物資産投資、すなわち設備投資と住宅投資および輸出などの総需要を増やし、その総需要の増加が生産と雇用の増加をもたらすといった実体経済の変化を引き起こすまでには時間がかかる」と指摘している[44]。

高橋洋一は「量的緩和を行えば予想インフレ率が高くなる。日本では半年程度のラグがあって、予想インフレ率は高くなった。日本だけでなく各国に実例があり、各国ともに中央銀行のバランスシートの拡大に応じて、予想インフレ率が高くなっている。そうなると、名目金利が一定に維持されていると、実質金利が低下する。名目金利はゼロ以下に下げられないが、実質金利はマイナスにもできる[45][46]」「アメリカ・イギリスでは、量的緩和により実際に予想インフレ率は高まり、タイムラグを経て実際のインフレ率も上がってる[43]」「量的緩和してから、予想インフレ率が上がり出すのは半年くらいずれるときが多い。さらに、実質金利が下がっても、すぐに設備投資は増えないこともある。貸し出しが増え出すのは、さらに遅れる[37]」と指摘している。

予想実質金利 = 名目金利 - 予想インフレ率[45][46][47]

高橋洋一は「実質金利の下落こそが、決定的にその後の経済動向に対して重要なのである」と指摘している[43]。岩田は「お金を借りるほど実質的にマイナス金利が付くので、借りたお金で消費・投資をしたほうが得ということになる」と指摘している[48]。

「インフレ期待が生じた場合、名目金利が上昇する(フィッシャー効果)」という批判がある[49]。

フィッシャー効果についてベン・バーナンキは「長期的には成立しても、経済が不均衡の状態では当てはまらない。実際に中央銀行が金融緩和によってインフレ政策を行っても、物価水準は緩慢にしか変化せず、名目金利も緩慢にしか修正されない。そのため実質金利の低下は短期的に成立し、実体経済を浮揚させる効果を持つ」と指摘している[50]。

高橋洋一は「フィッシャー方程式『名目金利=実質金利+予想インフレ率』において、予想インフレ率の上昇分だけ名目金利が上昇するためには完全雇用でなければならず、デフレ状況では直ちにフィッシャー効果は起こらない。資金需要が旺盛な状態であれば、インフレ期待が生じても一部の資金が債券購入にまわり、債券価格の下支えになって金利はなかなか上昇しない。これは、景気回復期と後退期でフィッシャー効果が非対称になるという実証研究から裏付けられている。1930年代大恐慌において、アメリカや日本の歴史事実を見ても、名目金利の上昇は見られなかった」と指摘している[49]。また高橋は「デフレから脱却するために一時的に実質金利がマイナスとなるが、長期的にマイナスのままとはならない」と指摘している[51]。

金利上昇懸念

[編集]「大胆な金融政策をすると財政規律喪失懸念で長期金利が上昇する」という議論について、翁邦雄は「日銀が大胆な量的緩和を推し進め長期国債を大量に買う姿勢を示す中で、長期金利が急騰するとは考えにくい」と指摘している[52]。また翁はFRBの量的緩和について「準備預金を増やすことで通貨供給量を増やすことを目的に量的緩和を行っていると誤解されているが、QE2以降FRBは一貫して長期金利を下げる手段として長期国債を買ってきた」と指摘している[53]。

高橋洋一は「量的緩和のために日銀が大量の国債を購入しているため、名目金利が低下するのは自然である。予想インフレ率は高くなるので、実質金利は大きく下がる。そうなると、少しでも名目金利のつく債券ならば民間金融機関などは購入する。その結果、名目金利が低下する」と指摘している[54]。

経済学者の小黒一正は「政府債務が増加しても長期金利が上昇しないのは、日銀による金融緩和が長期金利を抑制しているためである。しかし、インフレーションが顕在化し、その圧力で長期金利が上昇を始めれば、政府債務の利払い費は急増させてしまう。それを防ぐには、マネタリーベースを縮小する必要があり、日銀は国債などの資産を売却しバランスシートを縮小しなければならない。しかし、この措置も長期金利を上昇させてしまう」と指摘している[55]。

ハイパーインフレ懸念

[編集]「岩石理論」とは「斜面で止まっていた岩石を押して転がすと加速して止められなくなり、すごい速さで転がり、斜面の下の住民を押し潰してしまう」というものであり「デフレーションからハイパーインフレーションへ瞬間的に変化する」という理論である[56]。

経済学者の小野善康 (経済学者)は「貨幣を極端に増やしても、貨幣から他の資産へ多くの資源が割り振られるだけであり、消費・投資への効果はない。実需に効果がない一方で、貨幣の膨張によって貨幣は紙切れ同然となり、ハイパーインフレとなる」と指摘している[57]。

経済学者の田中秀臣は「貨幣の増加によって、貨幣以外の流動性資産(株式・社債・外債など)に資産選択が移動する、つまり投資が増加する。これは実質投資を増加させる経路として機能する。金融資産の価値が上昇し実質投資が増加すれば、やがて投資も増加する」と述べている[58]。また田中は「過去のハイパーインフレの事例を見れば、ハイパーインフレの原因は巨額の財政赤字にあり、財政ファイナンスが行われたからである。金融政策が原因となってハイパーインフレが発生したという事例は、歴史上存在しない」と指摘している[58](但し現在の日本は巨額の財政赤字である)。

田中秀臣は「『日銀理論』とは『日本銀行にはデフレに対し何もできない』という理論である」と述べている[59]。

原田泰は日本銀行の理論(岩石理論)について「これまで日銀は、銀行貸出が伸びない限り金融政策には効果がないので実体経済には何も起きない。金利がゼロになったら金融政策は何もできない。物価は金融政策では決まらない。何も起きないからとどんどん量的緩和を進めていくと日本銀行のバランスシートが悪化し、円が暴落する。日本銀行のバランスシートの拡大は通貨の信認を揺るがす。一度インフレになったら止めることは出来ずハイパーインフレになると唱えてきた」と述べている[60]。

岩田規久男は「量的緩和は、民間の非銀行部門でおカネがジャブジャブにないと効果が薄い。日銀引き受けというと、すぐにハイパーインフレ、通貨の信認が云々されるが、不況とはある意味では通貨の信認が厚くなるという現象であり、みなが縮こまる。信認がありすぎるのも問題で、ある程度それをぐらつかせる。そうなれば、もっとモノを買い、おカネを使い、またドルを買うようになる」と述べている[61]。

ポール・クルーグマンは「日本では大きな戦争でもやらない限り、ハイパーインフレにはならないということは認識しておいたほうがいい」と述べている[62]。

経済学者の浜田宏一は「戦後経済を見渡しても2桁のインフレだったのはオイルショック後の1974年くらいで、第2次危機後の1980年には日本銀行が1桁の上昇に抑え込んでいる。ハイパーインフレというのは、物価が何千倍とか何万倍になるのを指す言葉で、今の日本で起こることは絶対にない」と述べている[63]。

飯田泰之は「絶対にそんなことにはならないが仮に、日銀がお札刷りすぎてハイパーインフレになったとしても、『財政で支える総額はいくらまでにする』と言えば、ピタリと止まる」と述べている[64]。

元日銀審議委員の中原伸之は「急激に円安や物価上昇を招いた場合は引き締めに転じればよい。日銀は『金融政策は万能でない』と主張するが現状維持の擁護だろう」と述べている[65]。

エコノミストの村上尚己は「アメリカは4年間で140兆円の量的緩和を行ったが、2%程度のゆるやかなインフレしか起きていない」と指摘している[66]。

エコノミストの安達誠司は「デフレ下の日本で、大規模な量的緩和をとった場合、日本でのみハイパーインフレが生じるというのなら、ではなぜアメリカやスウェーデンではハイパーインフレが起こらなかったのかを説明する義務が生じる」と指摘している[67]。

不安定化

[編集]エコノミストの櫨浩一は「2000年代に入ってからのアメリカの金融政策が成功してきたと言えるかどうかは疑問であり、むしろ経済の振幅を大きくしてしまった可能性がある」と指摘している[68]。

ジョセフ・E・スティグリッツは「小国が量的緩和をしてもグローバルな影響はない。しかし、アメリカのような大国が量的緩和をするとグローバルに影響を及ぼす。しかもアメリカでの実体経済には降りてこないで、アメリカ以外の海外資産に使われる。為替市場に向かう場合も、コモディティ市場に向かう場合もあるが、その過剰流動性が世界経済の不安定さを助長している」と指摘している[69]。

「量的緩和するとハイパーインフレ、円・国債の暴落という副作用が起きる」という議論について、高橋洋一は「副作用の具体例はない」と指摘している[70]。高橋は「アベノミクスの前は、量的緩和するとハイパー・インフレ、国債暴落、円暴落が起きると言われた。しかし、ハイパー・インフレは起きていないし、金利もすぐに落ち着き、円は予測通りに動いた。つまり、ハイパー・インフレ、国債暴落、円暴落はすべてウソだった」と指摘している[71]。

バブル懸念について

[編集]日銀副総裁であった山口広秀は、緩和政策の副作用で円キャリー取引を生み、海外市場に影響を与えた可能性は否定できないとしている[72]。

経済学者の真壁昭夫は「量的金融緩和政策にも問題点はある。大胆な金融政策は劇薬であり、プラス・マイナス両面の効果が想定外のかたちで出ることも考えられる。劇薬の副作用が顕在化した場合、それを抑える方法が限られている。特に潤沢な資金を背景に、バブルが形成される可能性は十分に注意する必要がある。一旦バブルが形成されると、崩壊後の大規模なバランスシート調整などの弊害は大きい。また、出口戦略に要するエネルギーは計り知れない」と指摘している[73]。

一部で量的緩和によるバブルへの懸念の声が挙がっていることについて、池尾和人は「バブルが生じるにはさまざまな条件が必要だと分析されている。金融政策だけで起こるものではない。ある程度の人々が、新しいパラダイムがやってきたのだから資産などの値上がりは正当なものだと納得することが必要である」と指摘している[74]。

影響

[編集]短期金融市場の機能低下

[編集]コールレートが0.001%という実質的にゼロの水準に低下したため、銀行など金融機関はコール市場で資金を運用してもコストが賄えない状況となった。このためコール市場の資金残高が大幅に縮小し、短期金融市場の機能が低下した。

池尾和人は「市中銀行から長期国債という資産を取り上げて、その分準備預金を増やすというのは、市中銀行にとっては、資産の満期構成を短期化させることになり、サヤの稼げる運用に追い込まれ、ポートフォリオリバランスが起こりやすくなる」と指摘している[74]。

マイナス金利の発生

[編集]通常、実質金利はマイナスになりうるが名目金利はマイナスにならないとされるが、量的金融緩和政策の下では無担保コールレートがマイナスになるということがしばしば見られた。これは外国銀行がマイナスのコストで入手した円資金をマイナス金利でコール市場に放出したためと見られている。日銀当座預金に多量の資金を抱えて万が一、日銀が破綻するなどのリスクを回避するために、マイナス金利で与信枠の残っている民間銀行に資金を放出したものと見られる。

2014年の黒田東彦日銀の量的緩和では、実質金利はマイナス0.5%からマイナス2.5%となり、下げ幅は2%となった[75][76]。

#予想インフレ率と実質金利も参照。

日本の量的金融緩和政策の推移

[編集]日銀当座預金残高の目標は5兆円程度とされていたが、2001年8月から8回にわたり、段階的に引き上げられ、2004年1月以降は30兆から35兆円程度となっている(#日本の量的・質的金融緩和政策のグラフを参照)。2006年3月9日の金融政策決定会合において、消費者物価指数が前年比上昇率が4ヶ月連続して0%以上になったことから、解除のための条件が満たされたと判断し、約5年ぶりに解除されることが決定した。政策解除は、日銀が政府の反対を押し切るかたちとなった[42]。経済学者の高橋洋一 (経済学者)は「形式的なインフレ率0.5%、消費者物価指数の上方バイアスを考えるとマイナス0.1%で量的緩和を解除してしまった」と指摘している[77]。

2003年3月25日の決定では、当座預金残高目標は3月31日までは15-20兆円程度とされた。4月から2兆円の増加となったのは、日本郵政公社の発足に伴うものである。

| 決定日 | 調節方針 | 残高目標 | 日銀総裁 | |

|---|---|---|---|---|

| 2001年 | 3月19日 | 調節目標を無担保コールレートから日銀当座預金残高に。国債買い切りオペ月額4千億円から増額 | 5兆円程度 | 速水 |

| 8月14日 | 国債買い切りオペ月額6千億円 | 6兆円程度 | 速水 | |

| 9月18日 | 6兆円を上回る | 速水 | ||

| 12月19日 | 国債買い切りオペ月額8千億円 | 10-15兆円程度 | 速水 | |

| 2002年 | 2月28日 | 国債買い切りオペ月額1兆円に | 速水 | |

| 10月30日 | 国債買い切りオペ月額1兆2千億円に | 15-20兆円程度 | 速水 | |

| 2003年 | 3月25日 | 17-22兆円程度 | 福井 | |

| 4月30日 | 22-27兆円程度 | 福井 | ||

| 5月20日 | 27-30兆円程度 | 福井 | ||

| 10月10日 | 27-32兆円程度 | 福井 | ||

| 2004年 | 1月20日 | 30-35兆円程度 | 福井 | |

| 2006年 | 3月9日 | 調節目標を無担保コールレートへ。 | 福井 | |

2012年末、日銀の長期国債保有額は89兆円であった。2013年3月末で91兆円、2013年末で142兆円である。国債を売却したのは第一に市中銀行であったが、それでも足りず日銀は他からも買っている。日銀、市中銀行ともに、長期国債の保有残高は2010年度から増加傾向にあったが、このとき市中銀行の保有残高が上回っていた。しかし、2012年度下半期には日銀が急激に保有残高を増加させ、市中銀行のそれを上回った。この逆転は2007年度上半期以来である[78]。

日本の資産買入等の基金

[編集]日本銀行は2010年から日本国債(残存期間が1年以上2年以下の2年債ならびに同1年以上3年以下の5年債、10年債および20年債に限るもの[79])・国庫短期証券、手形割引、社債、上場投資信託(ETF)、不動産投資信託(REIT)などの金融資産の買入れる「資産買入等の基金」を創設した[80][81]。

2013年4月4日、「資産買入等の基金」は廃止となり[82] 、長期国債の買い入れは金融市場の調節に使う「通常の国債購入枠」と一本化して日銀のバランスシート上に明示される事が決定された[83][84]。

残高の推移は 資産買入等の基金の残高の推移 を参照。

日本の量的・質的金融緩和政策

[編集]

量的・質的金融緩和政策(Quantitative-Qualitative Easing、QQE)は、

の2つの柱からなる[85]。

2013年4月4日、日本銀行は金融政策決定会合で「量的・質的金融緩和」(異次元緩和)の導入を決定し、量的緩和は2%の物価安定目標を達成するまで継続されるとしている[86][87]。

金融調節の操作目標は、無担保コール翌日物金利からマネタリーベースに変更し(「マネタリーベース・コントロール」の採用[88])、2006年までの量的緩和を復活させたほか、資産買い入れ等基金の廃止も決めた[86]。併せて、日銀が保有する長期国債の残高を銀行券の発行残高の範囲内とする「銀行券ルール」の適用を一時停止させた[87][88]。結果として、2014年3月末現在、日銀は銀行券86.6兆円の1.8倍に相当する長期国債154.2兆円を保有している[89]。

日銀は2%の物価目標を2年程度で実現するためにマネタリーベースを2年間で2倍にする量的・質的緩和をに踏み切った[90][91]。

2013年12月27日、日銀が公表した「日銀当座預金増減要因と金融調節」によると、12月26日のマネタリーベースの残高が200兆3100億円となり、2013年末の到達を見込んでいた200兆円を突破した[92]。

2014年10月31日、日銀は金融政策決定会合で、マネタリーベースを年間で約80兆円増加するペースで資産購入を行う追加緩和を決定した[93]。追加緩和には正副総裁・研究者出身の委員5人が賛成した一方で、金融機関・民間企業出身の委員4人が反対する異例の僅差となった[94]。

各国

[編集]テーパリング(tapering)とは、ベン・バーナンキ元FRB議長が使用した言葉であり、量的金融緩和政策の修正を意味する[95][96]。

経済学者のケネス・ロゴフは、他の国々(日本以外)で量的緩和がうまく機能しなかった主な理由のひとつは、中央銀行が約束を渋ったことにあると指摘している[97]。

アメリカ

[編集]FRBは、買い入れ対象としていなかった証券の買い入れ、それを担保する資金貸し出しについて「信用緩和(credit easing)」と称した[98]。「信用緩和」と称したのは、日本銀行の「量的緩和」と区別するためである[99]。

2008年のリーマン・ショック時にアメリカは、一時的なデフレ寸前の状態にまで陥り、その後QE1(量的緩和第1弾)・QE2(量的緩和第2弾)と呼ばれる大規模な金融政策によってデフレ懸念から脱し、その後のインフレ率はまたデフレに陥ってしまうのではないかと危惧されるほど、低位のインフレの状態で安定した[67]。

2010年11月から2011年6月までの8カ月間にわたって1カ月あたり750億ドルのペースで6000億ドル分の米国債の追加購入を行ったQE2は、株式市場をはじめとする資産市場や実体経済に一定の効果をもたらしたが、雇用創出に大きな影響を持ち得なかった[26]。

2013年現在、リーマンショックが起きた直後FRBは、マネタリーベースを危機前の3倍以上に増やしている[100]。

量的緩和とは何かを正確に知っている一般のアメリカ人は4人に1人程度しかいないことがロイターの調査で明らかとなっている[101]。

2013年12月18日、FRBは連邦公開市場委員会(FOMC)で、量的金融緩和政策について、2014年1月から購入額を毎月850億ドル(約8兆7500億円)から750億ドルに縮小すると発表した[102]。ベン・バーナンキ議長は記者会見で「アメリカ経済は緩やかに回復してきた。雇用と物価水準が改善すれば、さらに緩やかに資産購入を減らしていく[103]」「量的緩和の縮小は金融の引き締めではない[102]」と述べている。

2014年1月29日、FRBは連邦公開市場委員会後の声明で、2月から債券購入額を750億ドルから650億ドルに縮小すると発表した[104]。

2014年4月30日、FRBは連邦公開市場委員会声明で、5月から債券購入額を月額100億ドル減らして、計450億ドルにすることを全会一致の決定した[105]。

2014年9月17日、FRBは連邦公開市場委員会後の声明で、同年10月の会合で量的緩和を終了する見通しを明記した[106]。

2014年10月29日、FRBは開催した連邦公開市場委員会で、量的緩和第3弾(QE3)の終了を決定した[107]。

イギリス

[編集]イギリスはリーマンショック直後の2008年10月にイングランド銀行のバランスシートを一気に3倍近く増やした後、2008年11月から2009年3月にかけて段階的に縮小させていった[108]。その後、2010年4月頃まで緩やかに拡大させた後、2011年末まではほぼ一定水準に維持した[108]。2011年1月に付加価値税率の引き上げを実施後、景気が悪化したため、2012年に一旦停止していた量的金融緩和政策を再開[109]。景気が回復基調に戻った2013年以降は、量的緩和を停止し、イングランド銀行のバランスシートはほぼ横ばいで推移している[109]。

2013年現在のイングランド銀行のバランスシートはリーマンショック直前から約4倍に膨れ上がっている[108]。

2013年8月8日、イングランド銀行のマーク・カーニー総裁は日本が過去に早すぎる緩和解除を行った誤りをイギリスが繰り返さないことが重要だと指摘している[110]。

スウェーデン

[編集]スウェーデン国立銀行はリーマンショック後、通貨発行量を4.5倍に増やした[111]。

2015年1月22日、欧州中央銀行(ECB)は定例理事会を開き、「量的金融緩和政策(QE)」の導入を決めた[112]。2016年12月8日の発表で、2017年4月からは、月々の購入額を800億ユーロから600億ユーロに減額し、少なくとも2017年末まで継続する方針を示した[113][114]。

ECBの量的金融緩和政策がEUが禁じる政府の資金繰りを直接支える財政ファイナンスに当たるかどうかが焦点になっていて、ドイツ連邦憲法裁判所が2020年3月に違憲かどうか判断を示す[115]。

脚注

[編集]注釈

[編集]出典

[編集]- ^ 朴勝俊・シェブテイル『財政破綻論の誤り』青灯社2020年、pp.165-166

- ^ a b [1]インフレターゲットはデフレ脱却の特効薬となるのか nikkei BPnet(日経BPネット) 2012年12月27日

- ^ マネタリーベース : 日本銀行 Bank of Japan 2020年7月2日

- ^ エール大卒イエレン・浜田両氏、恩師の理論を量的緩和に応用 Bloomberg 2013年11月1日

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、190頁。

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、31頁。

- ^ a b 高橋洋一 『高橋教授の経済超入門』 アスペクト、2011年、頁。

- ^ UFJ総合研究所調査部編 『50語でわかる日本経済』 日本経済新聞社〈日経ビジネス人文庫〉、2005年、242-243頁。

- ^ みずほ総合研究所編 『3時間でわかる日本経済-ポイント解説』 日本経済新聞社〈日経ビジネス人文庫〉、2002年、56-57頁。

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、165頁。

- ^ a b 政府、日銀審議委員に池尾慶大教授を提示―副総裁の提示に至らず(3) Bloomberg 2008年5月29日

- ^ 池田信夫 『希望を捨てる勇気-停滞と成長の経済学』 ダイヤモンド社、2009年、129頁。

- ^ スティグリッツ教授の真説・グローバル経済 FRB妥当か長期金利の低下に景気浮揚効果なしアメリカは中国に人民元切り上げの圧力をかけるな ダイヤモンド・オンライン 2010年11月16日

- ^ デフレ対策は手ぬるいと日銀攻撃 かつての批判急先鋒の“懺悔” ダイヤモンド・オンライン 2009年8月6日

- ^ 伊藤修 『日本の経済-歴史・現状・論点』 中央公論新社〈中公新書〉、2007年、146頁。

- ^ 量的緩和、偽薬のようなもの 翁邦雄・京大教授 朝日新聞デジタル 2015年1月23日

- ^ 財政健全化のメド、なければ日銀の出口戦略難しい=池尾慶大教授 Reuters 2014年7月3日

- ^ 高橋洋一の俗論を撃つ! ECB量的緩和にも明確な2%インフレ目標設定が必要だ ダイヤモンド・オンライン 2015年1月22日

- ^ 岩田規久男 『「不安」を「希望」に変える経済学』 PHP研究所、2010年、81頁。

- ^ 飯田泰之 『世界一シンプルな経済入門 経済は損得で理解しろ! 日頃の疑問からデフレまで』 エンターブレイン、2010年、237頁。

- ^ 飯田泰之 『世界一シンプルな経済入門 経済は損得で理解しろ! 日頃の疑問からデフレまで』 エンターブレイン、2010年、235頁。

- ^ 森永卓郎 『日銀不況-停滞の真因はデフレ政策だ』 東洋経済新報社、2001年、40頁。

- ^ デフレと金融政策に関する9つの論点 SYNODOS -シノドス- 2011年7月26日

- ^ アベノミクス「第一の矢」でデフレ不況を打ち抜け PHPビジネスオンライン 衆知 2014年9月16日

- ^ 田中秀臣 『不謹慎な経済学』 講談社〈講談社biz〉、2008年、126頁。

- ^ a b 量的緩和第三弾(QE3)の内容と特徴 SYNODOS -シノドス- 2012年9月14日

- ^ 自民党は財政再建に真面目に取り組め WEDGE Infinity(ウェッジ) 2013年2月25日

- ^ 政府が企業に賃上げ要請 何かがおかしい WEDGE Infinity(ウェッジ) 2013年3月6日

- ^ 日銀新総裁はゼロ金利に復帰を PHPビジネスオンライン 衆知 2008年5月8日

- ^ 最先端を行く「リフレ・レジーム」〔1〕 PHPビジネスオンライン 衆知 2013年6月20日

- ^ a b 金融政策だけで「デフレ脱却」はできない 東洋経済オンライン 2013年4月7日

- ^ 上念司 『「日銀貴族」が国を滅ぼす』 光文社〈光文社新書〉、2010年、93-94頁。

- ^ 上念司 『「日銀貴族」が国を滅ぼす』 光文社〈光文社新書〉、2010年、95頁。

- ^ 政治・社会 【日本の解き方】日銀がやろうとしていることは名目金利の下げではない((1/2ページ) ZAKZAK 2015年1月27日

- ^ 岩田規久男 『経済学的思考のすすめ』 筑摩書房、2011年、173頁。

- ^ 星 岳雄 カリフォルニア大学サンディエゴ校教授 日銀は非伝統的金融政策に踏み込め ダイヤモンド・オンライン 2010年10月13日

- ^ a b シニョレッジ(通貨発行益)を見落としている量的緩和「懐疑論」の誤り」ダイヤモンド・オンライン 2010年12月2日

- ^ 池尾和人 慶應義塾大学教授 日銀に“政治的判断”を押し付けるな ダイヤモンド・オンライン 2010年10月5日

- ^ 4%のインフレ目標でデフレ脱却の姿勢示せ--岩田規久男・学習院大学経済学部教授《デフレ完全解明・インタビュー第1回(全12回)》 東洋経済オンライン 2011年02月10日

- ^ 岩田日銀副総裁インタビューの一問一答 Reuters 2013年6月24日

- ^ 岩田規久男 『マクロ経済学を学ぶ』 筑摩書房〈ちくま新書〉、1996年、161頁。

- ^ a b ポール・クルーグマン ― アベノミクスが日本経済を復活させる! PHPビジネスオンライン 衆知 2013年10月22日

- ^ a b c 「株安でアベノミクスは頓挫した」と、1割の可能性にBETする危ない橋を渡る人たち SYNODOS -シノドス- 2013年6月9日

- ^ 岩田日銀副総裁:物価と賃金が本格的に上がり始めるには時間かかる Bloomberg 2013年8月28日

- ^ a b ようやく世界標準の政策を採った日本銀行 量的緩和は物価・景気にこうやって効く ダイヤモンド・オンライン 2010年11月11日

- ^ a b 高橋洋一「ニュースの深層」 純白の政策委員会が真っ黒に!? 黒田日銀の「オセロゲーム」に見る専門家とサラリーマンの違い 現代ビジネス 2013年4月8日

- ^ 岩田規久男編 『昭和恐慌の研究』 東洋経済新報社、 2004年、193頁。

- ^ 岩田日銀副総裁 2%のインフレ目標を達成する覚悟<講演編>PHPビジネスオンライン 衆知 2013年12月13日

- ^ a b 第7回:インフレ目標政策への批判に答える RIETI 2003年3月7日

- ^ 田中秀臣 『ベン・バーナンキ 世界経済の新皇帝』 講談社〈講談社BIZ〉、2006年、77頁。

- ^ 政治・社会 【日本の解き方】日銀の政策は「金融抑圧」か 異次元緩和の結は出ている (1/2ページ) ZAKZAK 2014年1月19日

- ^ 心配なのはむしろデフレを脱却できた後のこと ゼロ金利を抜け出す財政コストが看過されている 翁邦雄・京都大学公共政策大学院教授×藤田勉・シティグループ証券副会長対談 後編 ダイヤモンド・オンライン 2013年4月12日

- ^ 通貨供給はマネーストックやインフレに直結しない! リーマンショック後の世界の常識が通用しない日本 翁邦雄・京都大学公共政策大学院教授×藤田勉・シティグループ証券副会長対談 前編 ダイヤモンド・オンライン 2013年4月5日

- ^ 政治・社会 【日本の解き方】金利低下は予想される事態 経済分析が出来ない債券関係者の悲鳴(1/2ページ) ZAKZAK 2014年7月17日

- ^ 日銀サプライズ追加金融緩和、出口戦略困難に 長期金利上昇やインフレ制御不能の懸念も ビジネスジャーナル 2014年11月5日

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、246頁。

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、247頁。

- ^ a b 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、248頁。

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、24頁。

- ^ 日銀総裁はなぜもっと早く辞任しなかった? WEDGE Infinity(ウェッジ) 2013年3月18日

- ^ 『世界同時不況』を書いた岩田規久男氏に聞く 東洋経済オンライン 2009年4月28日

- ^ 経済の死角 本誌独占インタビューノーベル経済学者は指摘するポール・クルーグマン「1ドル100円超え、アベよ、これでいいのだ」 現代ビジネス 2013年2月14日

- ^ 判断意見 ハイパーインフレは絶対起こらない -内閣官房参与 浜田宏一氏 PRESIDENT Online プレジデント 2013年2月22日

- ^ 「○○だからデフレ」論を喝破する【三橋貴明×飯田泰之】Vol.2 日刊SPA! 2012年9月14日

- ^ 次期政権は日銀法改正し、雇用最大化を目標に=中原元日銀審議委員 Reuters 2012年11月30日

- ^ 経済・マネー 黒田日銀、“実弾”100兆円投入へ! 給料アップ、株価「年内2万円も」 zakzak 2013年3月19日

- ^ a b この経済失策がヤバかった!2012 日欧経済失政レビュー SYNODOS -シノドス- 2012年12月14日

- ^ 読んでナットク経済学「キホンのき」 金融緩和依存でバブルとその崩壊を繰り返す 東洋経済 オンライン 2014年4月11日

- ^ ジョセフ・E・スティグリッツ kotoba(コトバ) 2013年6月号

- ^ 政治・社会 【日本の解き方】追加緩和を批判する左派系新聞 雇用改善効果無視し根拠なき副作用説 (1/2ページ) ZAKZAK 2014年11月8日

- ^ 高橋洋一「ニュースの深層」 日銀「ハロウィーン追加金融緩和」は前回消費増税の予測ミスを補ったに過ぎない! 現代ビジネス 2014年11月3日

- ^ 池田信夫 『希望を捨てる勇気-停滞と成長の経済学』 ダイヤモンド社、2009年、152頁。

- ^ 真壁昭夫「通貨とファイナンスで読む世界経済」 黒田日銀総裁の「追加金融緩和」策に浮かれてはいられない 現代ビジネス 2014年11月2日

- ^ a b インタビュー:利払い負担で資金繰り苦しく、財政不安定化も=池尾教授 Reuters 2013年4月12日

- ^ 高橋洋一の俗論を撃つ! ECBが初めて導入「マイナス金利」。「量的緩和」とどちらが効果が大きいか ダイヤモンド・オンライン 2014年6月12日

- ^ 政治・社会 【日本の解き方】ECB「初めてのマイナス金利」 日銀の量的緩和よりも効果薄 ZAKZAK 2014年6月12日

- ^ 政治・社会 【日本の解き方】量的緩和の継続主張の委員 3年後に転向の謎 (1/2ページ) ZAKZAK 2014年2月5日

- ^ 岩田一政『量的・質的金融緩和』日本経済研究センター 2014年6月 pp.18-20.

- ^ 資産買入等の基金の運営として行う国債等買入の取引概要 日本銀行 Bank of JAPAN 2012年9月27日

- ^ 日銀が「ETF」「J-REIT」買い入れの詳細決定 マイナビニュース ライフ 2010年11月5日

- ^ 資産買い入れ基金 日本経済新聞 2012年2月12日

- ^ 資産買入等の基金(2013年4月4日をもって廃止) Boj.or.jp

- ^ 日銀、新たな緩和策決定資金供給2年で2倍に 日本経済新聞 2013年4月4日

- ^ 日銀がマネタリーベースを2年で2倍、国債買入額は月7兆円 Reuters 2013年4月4日

- ^ 物価目標2%達成でも賃金・生活改善なければ失敗=岩田日銀副総裁 Reuters 2013年8月28日

- ^ a b 日銀、「質的・量的金融緩和」を導入 銀行券ルールは一時適用停止 日本経済新聞 2013年4月4日

- ^ a b 日銀:長期国債購入を月7兆円強に、マネタリーベースが新目標 (3) Bloomberg 2013年4月4日

- ^ a b 日銀、「量的・質的緩和」を導入 各資産の目標残高一覧 日本経済新聞 2013年4月4日

- ^ 前掲書『量的・質的金融緩和』p.31.

- ^ 黒田日銀「量的緩和」でマネー供給倍増へ、2%達成へ戦力集中投下 Reuters 2013年4月4日

- ^ 日銀、新たな量的緩和策発表 物価上昇率2%は2年で達成 CNN.co.jp 2013年4月4日

- ^ マネタリーベースが200兆円を突破、年末目標を達成=日銀 Reuters 2013年12月27日

- ^ 日銀が追加緩和を決定:識者はこうみる Reuters 2014年10月31日

- ^ 日銀決定会合:追加緩和 異例の僅差…賛成5、反対4 毎日新聞 2014年10月31日

- ^ 高橋洋一の俗論を撃つ! 世界の金融・資本市場が動揺 FRBの出口戦略で市場があたふたする理由 ダイヤモンド・オンライン 2014年2月6日

- ^ 政治・社会 【日本の解き方】新興国通貨の大幅下落 市場関係者の米量的緩和への無理解が真因 ZAKZAK 2014年2月6日

- ^ Japan Real Time ロゴフ教授、黒田日銀の異次元緩和を支持 WSJ 2014年12月3日

- ^ 田中秀臣 『デフレ不況 日本銀行の大罪』 朝日新聞出版、2010年、39頁。

- ^ 田中秀臣 『雇用大崩壊 失業率10%時代の到来』 NHK出版〈生活人新書〉、2009年、114頁。

- ^ アベノミクスは"グローバルスタンダードな経済政策" 日経BizGate 2013年7月18日

- ^ 量的緩和の定義、米国民の4分の3が知らず=調査 Reuters 2013年9月18日

- ^ a b 米FRBが量的緩和縮小、資産購入を100億ドル減額、来年1月から MSN産経ニュース 2013年12月19日

- ^ 米FRB、量的緩和の縮小を決定 来年1月から 朝日新聞デジタル 2013年12月19日

- ^ 米FRBが緩和縮小を継続、債券購入さらに100億ドル減少 Reuters 2014年1月30日

- ^ 米FRBが債券購入縮小を継続、決定は全会一致=FOMC声明 Reuters 2014年5月1日

- ^ 米緩和:「10月終了」ゼロ金利当面継続 FOMC決定 毎日新聞 2014年9月18日

- ^ 米FOMCが量的緩和終了、労働市場の判断前進 Reuters 2014年10月30日

- ^ a b c 安達誠司「講座: ビジネスに役立つ世界経済」 【第24回】 イギリス経済回復の理由を考える 現代ビジネス 2013年11月7日

- ^ a b 安達誠司「講座: ビジネスに役立つ世界経済」 【第53回】 イギリス経済は「正常」な水準に戻ったのか? 現代ビジネス 2014年7月31日

- ^ 早すぎる緩和解除行った日本の過去の誤りは繰り返さず=英中銀総裁 Reuters 2013年8月8日

- ^ 田中秀臣・上念司 『震災恐慌!〜経済無策で恐慌がくる!』 宝島社、2011年、148頁。

- ^ 欧州中銀:初の量的緩和 3月から国債など月8兆円購入 毎日新聞 2015年1月22日

- ^ “量的緩和、縮小し延長=月600億ユーロに-欧州中銀”. 時事ドットコム. 2017年3月16日閲覧。

- ^ “ECB:QEと金利据え置き-金利は現行またはそれ以下にとどまる”. Bloomberg. 2017年3月16日閲覧。

- ^ 京都新聞2020年2月20日朝刊

関連項目

[編集]外部リンク

[編集]- 日本銀行

- 鵜飼博史「量的緩和政策の効果:実証研究のサーベイ」(PDF)『日本銀行ワーキングペーパーシリーズ』No.06-J-14、日本銀行、2006年7月、49頁。

- 小池拓自 「「ゼロ金利」時代の金融政策」 (PDF) - 国立国会図書館 2006年10月6日

- 原田泰、増島稔 「金融の量的緩和はどの経路で経済を改善したのか」 - 内閣府 経済社会総合研究所 ESRI Discussion Paper Series No.204 2008年12月

- 本多佑三、黒木祥弘、立花実 「量的緩和政策 -2001年から2006年にかけての日本の経験に基づく実証分析-」 (PDF) - 財務省財務総合政策研究所「フィナンシャル・レビュー」平成22年第1号(通巻第99号)2010年2月

- 永濱利廣「異次元の金融緩和」で景気と生活はどうなる ――第一生命経済研究所主席エコノミスト 永濱利廣」 - ダイヤモンド・オンライン 2013年4月10日

- 岩田規久男「【講演】「量的・質的金融緩和」のトランスミッション・メカニズム ―「第一の矢」の考え方―」 - 日本銀行 2013年8月28日

- 岩田規久男「実体経済に波及し始めた 日銀副総裁・岩田規久男氏(寄稿) + (1/4ページ)」 - MSN産経ニュース 2013年9月24日(2013年9月24日時点のインターネットアーカイブ)